No hay mal que por bien no venga. Así lo habría pensado Ortega y Gasset, quien al criticar en su Rebelión de las Masas[1], la condición esclavizante y embrutecedora del hombre-masa creada por la sociedad industrial, nunca hubiera previsto que ochenta años después esa misma colectividad se convertiría en portadora de la “sabiduría colectiva”[2] que hoy ha liberado al pequeño emprendedor de su esclavitud financiera. Esta revolución liberadora, apalancada por el financiamiento colectivo de las “masas” ahorristas, es el fenómeno que hoy conocemos como “crowdfunding” o Financiamiento Compartido.

No hay mal que por bien no venga. Así lo habría pensado Ortega y Gasset, quien al criticar en su Rebelión de las Masas[1], la condición esclavizante y embrutecedora del hombre-masa creada por la sociedad industrial, nunca hubiera previsto que ochenta años después esa misma colectividad se convertiría en portadora de la “sabiduría colectiva”[2] que hoy ha liberado al pequeño emprendedor de su esclavitud financiera. Esta revolución liberadora, apalancada por el financiamiento colectivo de las “masas” ahorristas, es el fenómeno que hoy conocemos como “crowdfunding” o Financiamiento Compartido.

El Financiamiento Compartido abre oportunidades a nuevos emprendimientos “Startups” para financiar sus proyectos, usualmente de alto riesgo. Este riesgo elevado hacía poco atractivo este negocio a la banca comercial por sus altos costos transaccionales y de evaluación de crédito. La innovación tecnológica ha cambiado esta situación, al reducir radicalmente los costos de la intermediación financiera, atomizando el riesgo entre una multitud de pequeños inversionistas y eliminando los costos de intermediación, a través de plataformas virtuales que calibran la calidad de los proyectos y el origen de los fondos aportados por inversionistas. Esto ha causado toda una innovación disruptiva schumpeteriana sobre la industria financiera, similar a la que ha impactado en otras industrias pertenecientes a la “Economía de la Colaboración,” tales como el transporte (Ej. Uber) o la hotelería (Ej. VRBO y Airbnb).

El Financiamiento Compartido ha puesto a disposición de los emprendedores recursos de ahorristas hasta ahora subutilizados. Las bajas tasas de interés impuestas desde 2008 en muchos países, entre ellos los Estados Unidos, habían dejado prácticamente sin opciones de inversión a los pequeños inversionistas, condenados a percibir exiguos intereses por sus depósitos en la banca comercial, o a arriesgarse a invertir su patrimonio en volátiles acciones del mercado bursátil. Este volumen de ahorros que en los Estados Unidos alcanza 7.62T de dólares (2014) está comenzando a ser canalizado hacia proyectos liderados por equipos de emprendedores y startups. Para dimensionar la magnitud de este monto, pensemos que apenas 1% de ese monto equivale a 76.2MM, esto es, casi el doble del volumen de recursos invertido en la industria de capital de riesgo en 2014 en los Estados Unidos (48MM de dólares, para mayores señas).

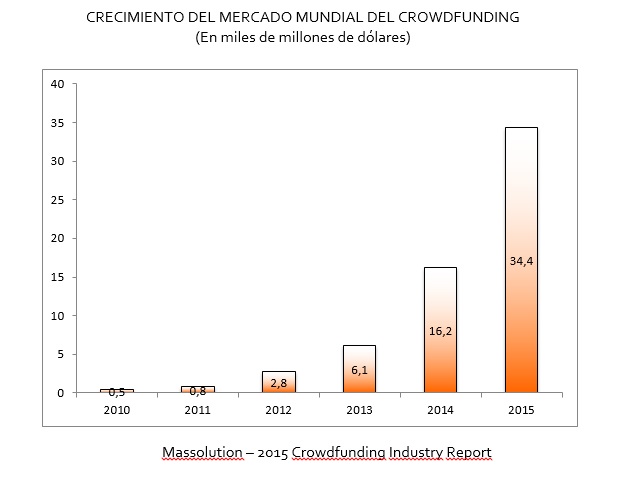

Un dique puede estallar a la más mínima fisura si la presión del agua es alta. Esto es lo que ha sucedido con el Financiamiento Compartido, cuyo crecimiento espectacular ha sido proporcional al volumen de recursos represados. Entre 2009 y 2015 esta industria ha duplicado su tamaño año tras año, en promedio. En Asia, el Financiamiento Compartido creció en 2014 en 320%; en America Latina 167%; en América del Norte creció 145%; pero este número va a aumentar con toda certeza, por la puesta en marcha del Financiamiento Compartido para inversionistas “no acreditados” a partir de mayo de 2016, como se explica adelante. Se anticipa que en 2015 el volumen mundial de recursos dispuestos en financiamiento colectivo será de 34.4MM de dólares.[3]

Para dar una idea de la capacidad de financiamiento de este mecanismo, Pebble Time, un reloj de pulsera inteligente cuya campaña de Financiamiento Compartido solicitó inicialmente 500 mil dólares de apoyo, obtuvo 20 millones de dólares; Coolest Cooler solicitó 50 mil y obtuvo 13.2 millones; el juego de cartas “Explosive Kittens” llegó a su meta (10 mil dólares) en apenas 8 minutos, alcanzando 8.7 millones y respaldado por 106 mil inversionistas. Cuando el producto emociona, la “masa” de inversionistas puede apalancar hasta la estratosfera financiera en menos de lo que dura un suspiro.

La diversificación acelerada de plataformas ha buscado adaptarse a distintos tipos de clientes e inversionistas. Inicialmente pensada para facilitar donaciones en causas altruistas (donation o rewards crowdfunding), las plataformas de Financiamiento Compartido hoy permiten al inversionista invertir a cambio de acciones de la empresa (equity crowdfunding), hacer préstamos (debt crowdfunding); o especializarse en industrias de alta inversión, como es la de bienes raíces (real estate crowdfunding).

El desarrollo espectacular del Financiamiento Compartido en Europa y Asia ha sido especialmente notable en las plataformas de donación. Las más conocidas de ellas, como Kickstarter, Indiegogo, Lending Club y GoFundMe.com han llegado a financiar negocios de 100 millones de dólares. Pero son las de equity (AngelList, Fundirse) y deuda (Directo, Lending Club, Prosper) crowdfunding quienes ofrecen mayor atractivo al inversionista. ¿Por qué conformarse con una camiseta o una cena con el fundador de la empresa cuando puedes tener un pedazo de su empresa o cobrar intereses? Este modelo de plataforma, ha sido atenuado en los Estados Unidos por un afán algo desmedido de proteger al pequeño inversionista con sinnúmero de regulaciones (por ejemplo, las inversiones en empresas startup mediante Financiamiento Compartido quedan “congeladas” por un año, antes de poder revenderse a terceros). En países con menores regulaciones, son prácticamente inexistentes los casos de fraude, pues las plataformas se cuidan de mantener su reputación para poder sobrevivir.

Ahora bien, no es casualidad que las plataformas de deuda sean las más populares del mercado mundial (54%). Esto se debe a que las tasas de default son bajísimas: 0.5% de las solicitudes hechas, como promedio[4]. Esto no es casualidad: las plataformas enfatizan la colocación de préstamos entre aquellos que tienen conocimiento personal de los deudores a quienes prestan, por lo que hay una presión social sobre quien pide un préstamo para devolverlo íntegro junto con los intereses pactados. La situación de las plataformas de acciones/equity es diferente, pues su riesgo es contingente al riesgo del emprendimiento que financian; por ello, es mucho mayor: entre 50-70%.[5] En cualquier caso, el riesgo de fraude por mal funcionamiento de la plataforma misma es moderado, pues la opinión de los usuarios suele ser más persuasiva que una amenaza de multa. En todo caso, la tendencia legislativa ha sido la de avanzar progresivamente, a medida que se conoce mejor el calado de esta nueva industria. Por ejemplo, en los EEUU el Financiamiento Compartido se oficializó en 2012, con la entrada en vigencia de la Jump Our Business Startups (JOBS) Act, primero extendiéndolo a inversionistas “acreditados” (cuyo patrimonio supera el millón de dólares o que hayan tenido salarios sucesivos superiores a 200 mil dólares los últimos dos años) y a partir del 2016, a inversionistas “no acreditados”, esto es, menos especialistas y por tanto más vulnerables.

En nuestra entrega anterior, explicamos el alcance mundial de la industria de Financiamiento Compartido, mejor conocida como “crowdfunding”. Ahora volcamos nuestra atención hacia las implicaciones del desarrollo estelar de esta industria en América Latina.

Lo primero que salta a la vista es el arrollador avance que ha tenido esta industria, que ha crecido con muchísima fuerza: 167% en 2014. Solamente en el mes de julio pasado se hicieron 3500 campañas que levantaron fondos por 2.95 millones de dólares; de esas, 1600 fueron hechas en Brasil, para cubrir más de 33% de todos los fondos levantados vía Financiamiento Compartido en la región. Además, Brasil cuenta con el mayor número de plataformas (21). Pero no sólo el “gigante auriverde” está en la pelea: El crowdfunding cuenta con empresas como Bandastic, Fondeadora, Inpact.me (Recompensa, México), Kueski o Lenddo (Préstamo, México); Vakita Capital (Equity, México); Cumplo (Deuda, Chile), La Chevre (Préstamo, Colombia); La Incubadora, Ideame o Súmame (recompensa, Colombia) y muchas otras más.

Sin embargo, no todo es color de rosa; según AlliedCrowds (2015), la expansión de este financiamiento en la región está siendo frenada por dificultades serias para realizar pagos virtuales; de hecho, menos de 10% de la población adulta en América Latina tiene acceso a sistemas virtuales de pagos. La falta de banda ancha está afectando de modo importante al crecimiento de esta industria.

Un dato relevante del Financiamiento Compartido latinoamericano es que los gobiernos están comenzando a mirar esta industria con sumo interés, para apoyarla con financiamiento público. Este es el caso de Corfo en Chile, quien en 2014 concedió 70 millones de dólares en apoyo a capital semilla a las plataformas Cumplo y Broota. Igualmente, la Corporación Interamericana de Inversiones ha buscado replicar el concepto del Financiamiento Compartido pero con una adición. En su programa Invest Americas, grupos de inversionistas selectos, pueden invertir entre 50 mil y 3 millones de dólares en empresas precalificadas cuya auditoria legal y financiera es compartida por grupos de inversionistas, quienes de ese modo se ahorran este costo importante de evaluar startups.

El Financiamiento Compartido es la revolución financiera de nuestra generación, pero lo que hemos visto hasta ahora no es más que un abreboca, pues el mercado de mayor potencial (los 7.62 trillones de dólares en cuentas de ahorros en los Estados Unidos) ha estado represado por la cautela de la US Securities Exchange Commission en dar puerta abierta a inversionistas no acreditados. Por ello, el Big Bang tiene fecha cierta: 16 de mayo de 2016. A partir de ese día las plataformas virtuales podrán ofrecer opciones a inversionistas “no acreditados” esto es, aquellos con un patrimonio neto inferior al millón de dólares.

Este Big Bang no sólo será financiero sino social. Ella cambiará la forma cómo se repartirá la riqueza en la sociedad del futuro, pues el acceso a oportunidades de inversión será abierto, horizontal y no reservado solamente al cenáculo de los enterados de la industria, tales como capitalistas de fondos de capital de riesgo, inversionistas ángeles y ejecutivos de la banca de inversión, siempre mejor informados que el público de las oportunidades que ofrece el mercado financiero. Ahora el pequeño inversionista podrá acceder a un pedazo del próximo Facebook, Twitter o Amazon en el momento de salida al mercado en lugar de contentarse con recibir una camiseta que más parece un premio de consolación, a la vista de los ingresos millonarios de esos startups. El Financiamiento Compartido dará lugar a la rebelión de las masas en el sentido positivo, humano y sobre todo, tecnológicamente innovador, que Ortega y Gasset, guiado por los signos exteriores del maquinismo propio de la sociedad industrial del siglo 20 en que le tocó vivir, no pudo llegar a ver.

Ignacio De León es especialista líder en desarrollo del sector privado de la Division de Competitividad e Innovación del Banco Interamericano de Desarrollo (BID).

[1] http://pinkmonkey.com/dl/library1/revolt.pdf

[2] Surowiecki, James. The Wisdom of Crowds. Doubleday, 2004.

[3] http://www.crowdsourcing.org/editorial/global-crowdfunding-market-to-reach-344b-in-2015-predicts-massolutions-2015cf-industry-report/45376

[4] http://moneyweek.com/just-how-dangerous-is-it-in-the-new-world-of-crowdfunding/

[5] https://www.cfainstitute.org/ethics/Documents/issue-brief-crowdfunding.pdf

[6] http://blog.gust.com/us-crowdfunding-in-2014/